mercredi 23 avril 2014

Pendant ce temps, la Chine se dégonfle

Et pendant que la France se lance courageusement sur le chemin des mesurettes et du bricolage budgétaire millimétré pour donner le change aux marchés, à l’Union Européenne et au peuple à l’affût du moindre changement, la Chine découvre le sentier rocailleux et fort pentu du dégonflement économique rapide.

Clairement, la situation chinoise n’est pas au beau fixe, et laisse même perplexe par certains paradoxes.

D’un côté, comme je l’avais noté dans un précédent billet, la Chine monte clairement en puissance en tant qu’acteur économique majeur ; ceci va d’ailleurs bien au-delà des simples indicateurs économiques comme son PIB, sa croissance ou la taille de son marché ou de sa population et s’étend aussi sur sa capacité, dans un futur plus ou moins proche, à assurer à sa monnaie une stabilité de monnaie de réserve. Que le Yuan remplace un jour le dollar n’a, sur le papier, rien de farfelu. S’il est pour le moment évident que les États-Unis tiennent la dragée haute, force est de constater que de plus en plus de banques centrales tendent à considérer favorablement la monnaie chinoise. Comme le notait un récent article de ZeroHedge, une quarantaine d’entre elles ajoutent actuellement le Yuan dans leur portefeuille.

De l’autre, on ne compte plus les articles qui, recensant les récents soucis rencontrés par les marchés intérieurs et financiers chinois, en concluent que l’économie de l’Empire du Milieu est actuellement dans une fort mauvaise passe, et accumule des signaux spécifiques démontrant une mauvaise allocation massive de capitaux.

En effet, si tout semble s’accélérer actuellement dans l’Empire du Milieu, la situation a commencé nettement à déraper il y a quelques mois ; on se souvient en effet qu’en janvier dernier, un fonds n’avait pas été capable de rembourser ses investisseurs d’un montant de 3 milliards de Yuans, fonds utilisé dans le cadre d’un prêt à une compagnie de charbonnage (Shanxi Zhenfu Energy Group), qui a depuis fait faillite.

Cette petite gamelle dans le Shadow Banking, bien que passée à peu près inaperçue en Europe et notamment en France où les informations économiques, sorti du Vieux Continent, semblent n’intéresser personne, donnait pourtant le signal clair que la situation économique chinoise n’était pas aussi fabuleuse que ce que les dirigeants du pays communiste tentaient de faire croire. Très manifestement, à une période récente de croissance insolente va succéder une petite phase turbulente d’ajustements ; il ne faut pas perdre de vue que le marché chinois est encore massivement règlementé, que la corruption et le capitalisme de connivence y font des ravages et que les orientations économiques imposées par le gouvernement conduisent inévitablement à des allocations douteuses de capital (toute ressemblance avec d’autres gouvernements, d’autres fléchages fiscaux, d’autres excitations dirigistes et d’autres capitalismes de connivence ne sont pas fortuites, malheureusement).

Et l’impression de retournement se précise donc puisqu’après ce problème dans le Shadow Banking, c’est le marché obligataire local qui, à son tour, a encaissé une mauvaise nouvelle : début mars, « The Shanghai Chaori Solar Energy Science and Technology Company », une petite compagnie spécialisée dans les panneaux solaires, annonce à ses investisseurs qu’elle ne sera pas en mesure de rembourser les 90 millions de Renminbi d’intérêts prévus annuellement ce qui, concrètement, la place en situation de faillite.

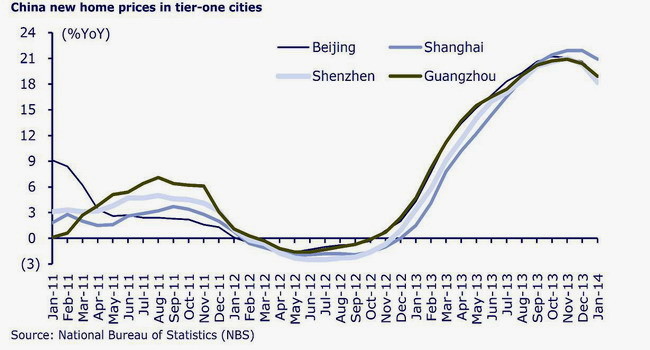

Parallèlement aux marchés financiers, c’est celui de l’immobilier qui marque maintenant des signes clairs de retournement. Pour Forbes, l’affaire est claire : la bulle immobilière chinoise est en train d’exploser. On peut se demander, au passage, ce qui a pris aussi longtemps tant il était évident que l’écart se creusait entre les capacités de logements et la demande réellement solvable en face. À mesure que les cités fantômes se sont multipliées, la bulle immobilière s’est faite plus visible au point de ne plus pouvoir être niée.

Là encore, toute ressemblance avec d’autres marchés immobiliers, en Espagne ou aux États-Unis, n’est malheureusement pas fortuite, les mêmes causes produisant invariablement les mêmes effets. On assiste donc à un dégonflement notable des prix des biens immobiliers, y compris sur les marchés des villes les plus peuplées normalement à l’abri de la volatilité des banlieues et de la campagne.

Comme on le voit, l’Empire est, véritablement, au Milieu… du gué : si sa monnaie et sa stratégie consistant à acheter de l’or par tonnes depuis des années donnent un avenir solide pour sa monnaie, le reste de ses fondamentaux économiques le pousse doucement vers des lendemains qui ne sifflotent pas trop.

Et du reste, ce qu’on voit en Chine, on peut aussi l’observer, à différentes échelles, dans d’autres pays plus ou moins soumis aux mêmes aléas. C’est du moins la conclusion que tire William R. White, l’ancien président de la Banque des Règlements Internationaux (la « banque centrale des banques centrales »). Ce dernier, lors d’unrécent entretien à un journal suisse financier, a expliqué son inquiétude sur la situation économique mondiale dans laquelle il croit déceler un gros paquet de bulles spéculatives, d’autant plus que la situation actuelle n’a absolument rien de comparable avec les crises précédentes.

Ainsi, pour lui, les actions actuelles de la Fed et des autres grandes banques centrales, qui tentent de relancer la consommation par l’inflation, sont extrêmement dangereuses. En outre, les raisons fondamentales (les excès de dettes, tant privées que publiques) qui ont provoqué la crise de 2008 en premier lieu n’ont toujours pas été résolues ; ces problèmes-là sont d’ordre politique et non financier, du ressort des gouvernements et non des banques centrales, et ce sont pourtant ces dernières qui bricolent des mesures à tout va. Pire : là où, en 2007, la situation concernait surtout les économies développées, les cinq années écoulées ont essentiellement permis d’étaler les problèmes au-delà et d’impliquer directement les pays émergents.

William White, de ce point de vue, rejoint d’autres analystes qui font les mêmes remarques : d’une part, non, le système bancaire n’est pas sauvé du tout, et d’autre part, les taux d’emprunts actuels sont bien trop faibles pour assurer un assainissement des marchés. Comme le rapporte Philippe Herlin, le FMI confirme lui aussi que la situation du secteur bancaire européen se dégrade. Comme le note Alex Korbel, les taux sont bien trop faibles pour être réalistes ; le fait qu’en Europe, les investisseurs tentent de se réfugier dans des obligations d’États italien et espagnol en dit long sur le marasme qui règne actuellement.

Plus proche de nous, la France enregistre actuellement une baisse record de l’emploi à domicile (l’économie interpersonnelle bascule manifestement dans le marché noir, les gens ne pouvant plus subvenir aux ponctions de l’État), pendant que les prix continuent de baisser dans l’immobilier.

Comme prévu, la déflation continue. Deux questions demeurent : combien de temps encore, et éviterons-nous l’hyperinflation ?

Inscription à :

Publier les commentaires (Atom)

0 commentaires:

Enregistrer un commentaire